PPF जिसे पब्लिक प्रोविडेंट फंड (Public Provident Fund) के नाम से जानते हैं, एक शानदार स्मॉल सेविंग स्कीम है. वर्तमान में इस सेविंग स्कीम पर केवल 7.1% का ब्याज मिल रहा है. इसके बावजूद यह निवेशकों के लिए सेफ हेवन मान जाता है. यह एक ऐसी स्कीम है, जिसमें रिटर्न गारंटीड है. इसके अलावा यह TAX बचाने में कमाल करती है. अगर आप पीपीएफ अकाउंट में जमा करते हैं तो तीन स्तरों पर टैक्स में राहत मिलती है. आइए इस स्कीम के बारे में A-to-Z जानते हैं.

Table of Contents

PPF Scheme को 1968 में लॉन्च किया गया था

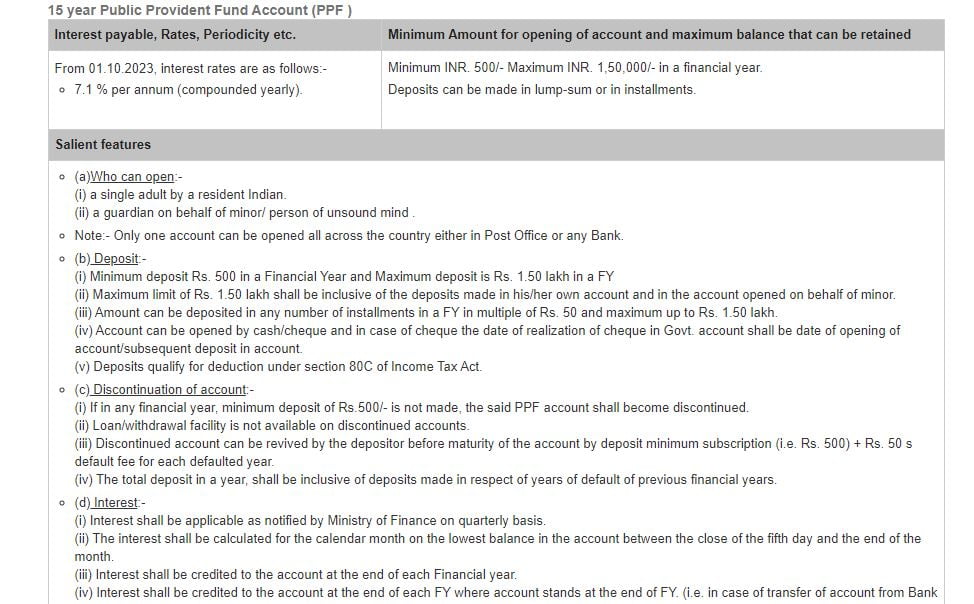

Public Provident Fund एक स्मॉल सेविंग स्कीम है. साल 1968 में ही इस स्कीम को लॉन्च किया गया था. इस सेविंग स्कीम में एक वित्त वर्ष में कम से कम 500 रुपए का निवेश करना होता है. अधिकतम 1.5 लाख रुपए का निवेश किया जा सकता है. उससे अधिक इस स्कीम में निवेश नहीं कर सकते हैं. अगर किसी वित्त वर्ष में 500 रुपए से कम जमा करेंगे तो अकाउंट इन-एक्विट हो जाएगा.

PPF Account कौन खुलवा सकता है?

पीपीएफ अकाउंट कोई भी सिंगल रेसिडेंट इंडियन अपने नाम पर खुलवा सकता है. बच्चों के नाम पर गार्जियन भी यह अकाउंट खुलवा सकते हैं. एक इंडिविजुअल अपने नाम पर केवल एक पीपीएफ अकाउंट खुलवा सकते हैं. यह किसी बैंक या पोस्ट ऑफिस में हो सकता है. एक अधिक पीपीएफ अकाउंट नहीं खुलवाए जा सकते हैं.

पब्लिक प्रोविडेंट फंड पर कितना ब्याज मिल रहा है?

वर्तमान में पब्लिक प्रोविडेंट फंड स्कीम पर 7.1% का ब्याज मिल रहा है. यह ब्याज सालाना है और कैलकुलेशन सालाना कम्पाउंडेड होता है. हर 3 महीने में ब्याज की समीक्षा होती है. वित्त मंत्रालय हर तिमाही ब्याज की समीक्षा करता है. आखिरी बार 1 अप्रैल 2020 को पीपीएफ पर इंटरेस्ट रेट को 7.90% से घटाकर 7.10% किया गया था. उसके बाद से यह लगातार स्थिर है. मोदी सरकार जब सत्ता में आई थी जब अप्रैल 2014 में ब्याज की दर 8.70% थी.

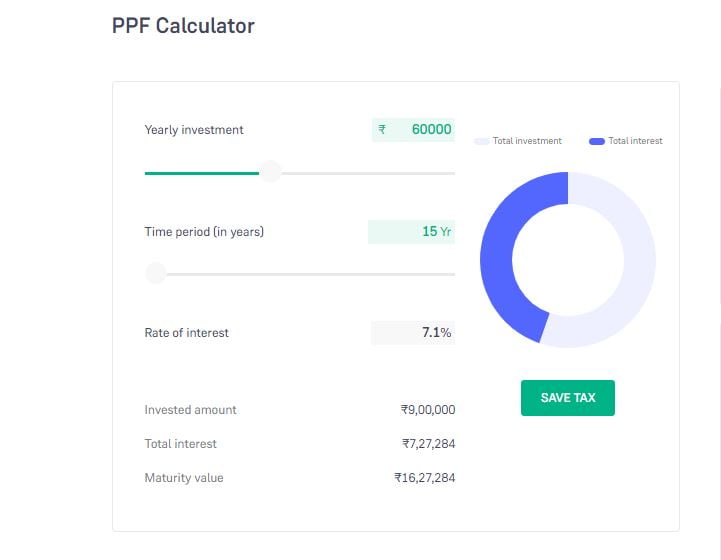

₹5000 से तैयार होता है 16.27 लाख का फंड

PPF Calculator के मुताबिक अगर कोई निवेशक हर महीने 5000 रुपए इस अकाउंट में जमा करता है तो वर्तमान में 7.1% का ब्याज मिल रहा है. 15 सालों की मैच्योरिटी के बाद उसे कुल 1627284 रुपए मिलेंगे. इसमें निवेश की कुल राशि 9 लाख रुपए (5000x12x15) होती है. इंटरेस्ट के रूप में कुल 727284 रुपए मिलेंगे. इस तरह मैच्योरिटी अमाउंट 16.27 लाख रुपए का बनता है जो पूरी तरह टैक्स फ्री होता है.

जमा करने के लिए हर महीने की 5 तारीख क्यों महत्वपूर्ण?

पीपीएफ अकाउंट में अगर आप मंथली जमा करते हैं तो हर महीने की 5 तारीख महत्वपूर्ण होती है. किसी भी कैलेंडर महीने में 5 तारीख के क्लोजिंग बैलेंस से लेकर महीने के आखिरी तारीख के बीच जो मिनिमम अमाउंट होता है उस बैलेंस पर ब्याज का कैलकुलेशन होता है. ऐसे में अगर आपके अकाउंट में 5 तारीख को जीरो बैलेंस और 7 तारीख को 5000 रुपए का बैलेंस होता है तो उस महीने जीरो बैलेंस पर ब्याज जीरो बनेगा.

Deposits को लेकर क्या नियम है?

PPF Account में एक वित्त वर्ष में कम से कम 500 रुपए और अधिकतम 1.5 लाख रुपए जमा किया जा सकता है. अगर आपने बच्चे के नाम पर भी पीपीएफ अकाउंट खुलवाया है तो दोनों अकाउंट को मिलाकर यह लिमिट 1.5 लाख रुपए होगी. इस अकाउंट में कई इंस्टॉलमेंट में पैसे जमा किए जा सकते हैं. एकबार में कम से कम 50 रुपए और अधिकतम 1.5 लाख रुपए जमा किए जा सकते हैं. जिस दिन अकाउंट में पैसा जमा होगा उसे डेट ऑफ ओपनिंग अकाउंट माना जाएगा. पेमेंट कैश, चेक किसी भी माध्यम से किया जा सकता है.

Tax में किस तरह मिलता है लाभ?

Public Provident Fund एक टैक्स सेविंग स्कीम भी है. यह EEE कैटिगरी के अंतर्गत आता है, जिसका मतलब Exempt-Exempt-Exempt होता. पीपीएफ अकाउंट पर तीन स्तरों में टैक्स में छूट मिलती है. पीपीएफ अकाउंट में जो जमा किया जाता है उसपर Section 80C के अंतर्गत टैक्स में डिडक्शन का लाभ मिलता है. डिडक्शन का मतलब आपकी टोटल इनकम में यह अमाउंट घटा दिया जाता है. सेक्शन 80सी की लिमिट 1.5 लाख रुपए है. 15 साल बाद जब मैच्योरिटी का वक्त आता है तो इंटरेस्ट पार्ट पूरी तरह टैक्स फ्री होता है. इसके अलावा मैच्योरिटी भी पूरी तरह टैक्स फ्री होता है.

अगर PPF Account में मिनिमम जमा नहीं किया जाता है तो क्या होगा?

पीपीएफ अकाउंट को एक्टिव रखने के लिए हर वित्त वर्ष में कम से कम 500 रुपए जमा करना अनिवार्य है. अगर किसी वित्त वर्ष में ऐसा नहीं हो पाता है तो आपका अकाउंट इन-एक्टिव हो जाएगा. अगर अकाउंट इन-एक्टिव हो जाता है तो फिर से इसे रिवाइव करवाया जा सकता है. इसके लिए कम से कम 500 रुपए जमा करने होंगे. इसके अलावा हर डिफॉल्ट ईयर के लिए 50 रुपए की पेनाल्टी देनी होगी.

Inactive PPF account के क्या नुकसान हैं?

अगर किसी पीपीएफ अकाउंट में किसी वित्त वर्ष में कम से कम 500 रुपए जमा नहीं किए जाते हैं तो वह अकाउंट इन-एक्टिव हो जाता है. इन-एक्टिव अकाउंट से लोन और निकासी संभव नहीं है. चूंकि पब्लिक प्रोविडेंड फंड पर यह दोनों सुविधा इमरजेंसी के लिए मिलती है. ऐसे में अगर आपका अकाउंट इन-एक्टिव होता है तो उसे सबसे पहले एक्टिव कराएं.

Withdrawal को लेकर क्या नियम है?

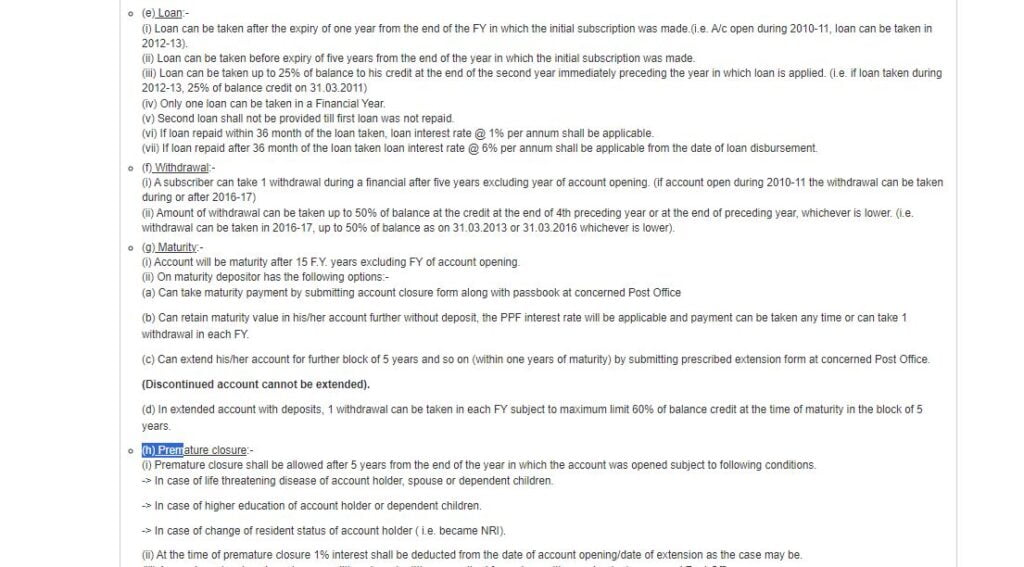

पीपीएफ अकाउंट के 5 साल पूरा होने के बाद इससे निकासी की जा सकती है. जिस वित्त वर्ष में अकाउंट को खुलवाया गया है उसे छोड़कर 5 फिस्कल कैलकुलेट करना होगा. अगर FY2010-11 में अकाउंट खुलवाया गया है तो FY2016-17 से निकासी की जा सकती है. यह अधिकतम क्रेडिटेड अमाउंट का 50% हो सकता है.

Loan को लेकर क्या नियम है?

जिस वित्त वर्ष में पीपीएफ अकाउंट खुलवाया गया है उसके समाप्त होने पर अगले एक फिस्कल का इंतजार करना है. उसके बाद के वित्त वर्षों में लोन का लाभ लिया जा सकता है. अगर FY2020-21 में अकाउंट खुलवाया गया है तो FY2021-22 का इंतजार करना होगा. FY2022-23 से लोन उठाया जा सकता है.

कितने अमाउंट का Loan मिल सकता है?

अकाउंट ओपनिंग वाले फिस्कल के समाप्त होने के बाद अगले 5 सालों के भीतर ही लोन उठाया जा सकता है. अगर 5 सालों का वक्त पूरा हो जाता है तो लोन की सुविधा नहीं मिलती है. जिस वित्त वर्ष में लोन ले रहे हैं, उस वित्त वर्ष से ठीक पहले वाले फिस्कल का जो अमाउंट होगा उसका 25% तक लोन मिलेगा. एक फिस्कल में केवल 1 लोन लिया जा सकता है. पहला लोन समाप्त होने के बाद ही दूसरा लोन उठाया जा सकता है.

Loan को लेकर इंटरेस्ट रेट क्या होगा?

अगर लोन अमाउंट का भुगतान 36 महीनों में किया जाता है तो इंटरेस्ट रेट केवल 1% होगा. अगर लोन का भुगतान 36 महीने के बाद किया जाता है तो इंटरेस्ट रेट 6% होगा. जिस दिन लोन अमाउंट का भुगतान होगा, उस दिन से इंटरेस्ट चालू हो जाता है.

PPF की मैच्योरिटी कब होती है?

पब्लिक प्रोविडेंट फंड स्कीम की मैच्योरिटी 15 सालों की होती है. जिस वित्त वर्ष में अकाउंट खुलवाया जाता है उसे छोड़कर अगले 15 सालों में यह स्कीम मैच्योर होती है. अकाउंट के मैच्योर होने के बाद निवेशक क्लोजर फॉर्म जमा कर पूरे पैसे निकाल सकते हैं जो पूरी तरह टैक्स फ्री होगा.

PPF मैच्योर होने के बाद पैसे नहीं निकालें तो क्या होगा?

अकाउंट के मैच्योर होन के बाद भी अकाउंट होल्डर्स के पास दो विकल्प होते हैं. मैच्योरिटी के 1 साल के भीतर वह चाहे तो इसे 5 साल के लिए एक्सटेंड करवा सकता है. इसके लिए एक फॉर्म जमा करना होता है. Discontinued अकाउंट को एक्सटेंड नहीं करवाया जा सकता है. एक्सटेंडेड अकाउंट से एक फिस्कल में 1 निकासी की जा सकती है. यह निकासी अधिकतम 60% तक हो सकती है. अगर वह ऐसा नहीं करता है तो भी वह अकाउंट एक्टिव रहेगा. उसमें जमा नहीं हो सकता है. हालांकि, जो अमाउंट होगा उसपर ब्याज का लाभ मिलता रहेगा.

Premature क्लोजर को लेकर क्या नियम है?

पीपीएफ अकाउंट के पांच साल पूरा होने के बाद प्रीमैच्योर क्लोजर संभव है. अकाउंट ओपनिंग ईयर को इसमें काउंट नहीं किया जाता है. ऐसे मामलों में इंटरेस्ट रेट में 1% की कटौती कर ली जाती है जो अकाउंट ओपनिंग डेट से लागू होती है. हालांकि, प्री-मैच्योर क्लोजर को लेकर कुछ शर्तें हैं.

1>> अगर अकाउंट होल्डर, स्पाउस या बच्चों को लाइफ थ्रेटनिंग बिमारी हो जाती है तो ऐसे मामलों में प्रीमैच्योर क्लोजर संभव है.

2>> अकाउंट होल्डर के हायर स्टडीज या फिर डिपेंडेंट बच्चों के हायर स्टडीज के मामलों में.

3>> अगर अकाउंट होल्डर NRI बन जाता है तब भी प्रीमैच्योर क्लोजर होता है.

अगर PPF Account Holder की मौत हो जाती है तो क्या होगा?

अगर किसी पीपीएफ अकाउंट होल्डर की मौत हो जाती है तो ऐसे मामलों में अकाउंट को बंद करना होता है. नॉमिनी को बेनिफिट पास कर दिया जाता है. नॉमिनी या कानूनी वारिस चाहकर भी उस अकाउंट को कंटीन्यू नहीं कर सकते हैं. जिस महीने में यह घटना होती है, उस महीने तक इंटरेस्ट का लाभ मिलेगा.

Systematic Transfer Plan क्या होता है और यह SIP से कैसे अलग है? जानें किन निवेशकों के लिए है STP

RBI ने Fixed Deposits से निकासी के नियम में किया है बदलाव, जानिए निवेशकों पर क्या होगा असर

Step Up SIP पूरा करेगा करोड़पति बनने का सपना, ₹5000 से करें निवेश की शुरुआत; कैलकुलेशन से समझें

Sovereign Gold Bond में निवेश के 5 बड़े फायदे, जानें कैसे मिलता है 60% का एडिशनल रिटर्न